The Great Divergence: Apakah Kita Sedang Di Ujung Tanduk?Sejarah sering kali tidak terulang persis, tapi ia sering kali berirama. Mari kita bedah anomali besar yang sedang terjadi di pasar global dan domestik per Januari 2026.

Sinyal "Un-Inverting" yang Menakutkan 🌀Perhatikan garis biru (US10Y-US02Y). Secara historis, krisis (2001 & 2008) justru meled

Obligasi Pemerintah

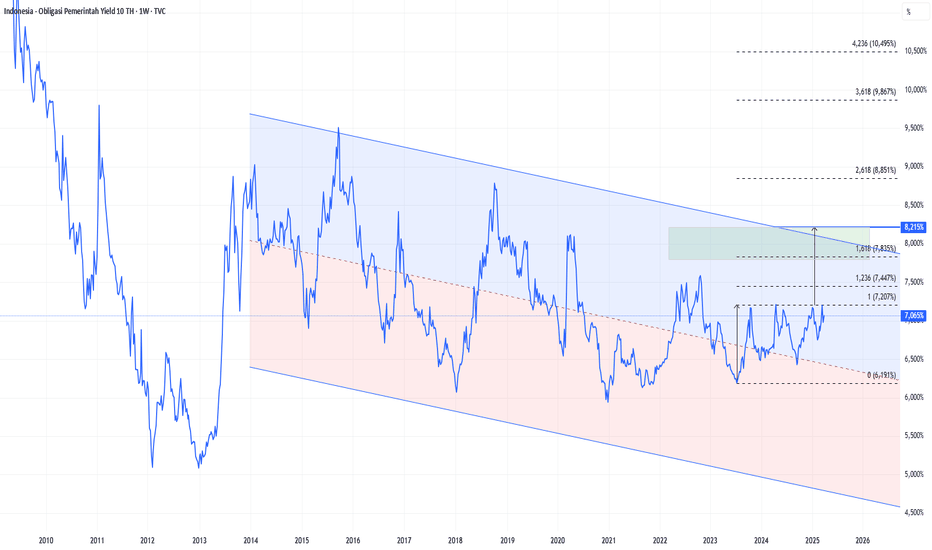

SRIUS : Yield ID 10Yr Naik Sebagai Technical ReboundSRIUS : Yield ID 10Yr Naik Sebagai Technical Rebound

SRIUS : Strategi Investasi Untuk Semua 251112

Kenaikan Yield Indonesia 10Yr atau TVC:ID10Y dari sejak mid Okt'25 di 5.9% terindikasi sebagai Technical Rebound yang belum mengganggu Downtrend yang tengah terjadi. Bullish di pasar obligasi ma

US 10 Y akan Breakout bearish Trendline?salah satu Instrument Finansial yang paling sensitif dan menurut saya merupakan Leading Indikator terhadap perubahan suku bunga atau keputusan the FED adalah Bond Yield nya Amerika.Jika dilihat dari chart TF Daily ini terjadi kenaikan yang cukup signifikan di beberapa hari ini,apabila terjadi breako

ID10Y Berada di Area Kritis, Bagaimana Proyeksi ke Depannya?Dalam timeframe weekly , ID10Y saat ini masih berada di area kritis. Area kritis di sini adalah neckline dari pola cup & handle yang berada di level 7.2%. Jika level tersebut berhasil ditembus dan ID10Y berkonsolidasi sehat di atasnya, terbuka ruang kenaikan yang lebih tinggi lagi. Penembusan t

ID10Y: cenderung turun ke arah 6,85-6,75- Setelah terjadi rejection kuat dari trendline pola sejak Oct2018, yield SUN benchmark tenor 10 tahun cenderung turun ke arah 6,85-6,75.

- Area 6,85-6,75 ini adalah area support trendline pola upchannel Aug2024-Apr2025.

- Jika yield masih alami penurunan hingga kebawah level 6,85-6,75 ini, maka

US 10year bond created new high ? dilihat dari structure US BOND telah membuat New High, lepas dari fase down trendnya yg sangat lama. akan kah ini signal pertanda adanya kenaikan suku bunga US yg berimbas kepada seluruh ekonomi global ?

-hanya analisa pribadi, silahkan kaji ulang sesuai analisis masing-masing

Inflasi US terjaga, Suku Bunga Menurun - US 10YJika US 10Y mampu membentuk lower high kembali maka potensi melanjutkan penurunan setidaknya menuju moving averagenya dan jangka panjang turun hingga 1,7% saja.

Akankah kebijakan suku bunga murah era kepemimpinan trump menarik untuk inflasi dan suku bunga.

ANALISIS US YIELD 10 YEARSUS 10Y saat ini mengalami pelemahan dikarenakan data inflasi US yang cenderung menurun. Jika secara teknikal, terdapat celah (GAP) pada chart US 10Y di tanggal 25 September 2023 hal ini terlihat jelas pada time frame 4H. Maka, besar kemungkinan dalam waktu dekat celah Yield di 4.43% - 4.45% ini akan

US10YImbal hasil (yield) obligasi Treasury AS bertenor 10-tahun naik melampaui angka 4,3%, mendekati level tertinggi dalam 15-tahun sebesar 4,34% yang dicapai pada tanggal 22 Agustus karena bukti lebih lanjut mengenai ketahanan perekonomian AS memperkuat spekulasi bahwa Federal Reserve akan mempertahanka

Inverted Yield CurveKurva yield atau yield curve adalah sebuah grafik yang menunjukkan bagaimana hasil (yield%) dari obligasi berubah seiring dengan waktu investasi. Biasanya, obligasi dengan jangka waktu lebih lama seharusnya memberikan hasil atau yield yang lebih tinggi dibandingkan obligasi dengan jangka waktu lebih

Lihat seluruh ide populer

Kurs

SimbolHarga & perubahanImbal Hasil

SimbolImbal hasil / Harga

SimbolHarga & perubahanImbal Hasil

SimbolImbal hasil / Harga

Koleksi Obligasi

| 1 bulan | 3 bulan | 6 bulan | 1 tahun | 3 tahun | 5 tahun | 10 tahun | 30 tahun | |

|---|---|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - |

Pertanyaan yang Sering Diajukan

Obligasi pemerintah adalah surat utang yang diterbitkan oleh negara untuk membiayai pengeluarannya. Obligasi ini diterbitkan secara berkala untuk menarik dana tambahan guna mendukung kewajiban pemerintah di bidang pendidikan, pertahanan, kesehatan, dan lainnya. Dalam hal ini, pihak yang membeli obligasi merupakan pemberi pinjaman kepada pemerintah, sementara pemerintah bertindak sebagai peminjam.

Temukan informasi lebih lanjut tentang obligasi pemerintah di Basis Pengetahuan kami dan lihat Penyaring Obligasi kami untuk membantu analisis Anda.

Temukan informasi lebih lanjut tentang obligasi pemerintah di Basis Pengetahuan kami dan lihat Penyaring Obligasi kami untuk membantu analisis Anda.

Obligasi Treasury AS, atau T-bonds, adalah surat berharga pemerintah yang dapat diperjualbelikan dan tersedia bagi investor ritel. Ini merupakan investasi jangka panjang dengan jatuh tempo selama 20 atau 30 tahun.

Anda dapat membeli T-bonds mulai dari $100. Obligasi ini dianggap hampir bebas risiko karena dijamin oleh pemerintah. Harga dan suku bunganya ditetapkan selama lelang, dan Anda membelinya langsung dari Departemen Keuangan. Setelah itu, obligasi tersebut dapat diperdagangkan di pasar sekunder.

Tetap perbarui informasi tentang T-bonds dengan chart kurva imbal hasil obligasi pemerintah AS. Untuk wawasan lebih lanjut, periksa Kalender Ekonomi.

Anda dapat membeli T-bonds mulai dari $100. Obligasi ini dianggap hampir bebas risiko karena dijamin oleh pemerintah. Harga dan suku bunganya ditetapkan selama lelang, dan Anda membelinya langsung dari Departemen Keuangan. Setelah itu, obligasi tersebut dapat diperdagangkan di pasar sekunder.

Tetap perbarui informasi tentang T-bonds dengan chart kurva imbal hasil obligasi pemerintah AS. Untuk wawasan lebih lanjut, periksa Kalender Ekonomi.

Obligasi dianggap sebagai pilihan investasi berisiko rendah dan sering dipilih oleh mereka yang ingin memitigasi potensi kerugian. Meskipun imbal hasil dari obligasi umumnya lebih rendah dibandingkan dengan investasi yang lebih volatile seperti saham, obligasi memiliki keunggulannya sendiri dan beroperasi secara berbeda.

Saat Anda berinvestasi dalam obligasi, Anda biasanya membelinya pada nilai nominalnya. Sebagian besar obligasi membayar bunga tetap, yang dikenal sebagai suku bunga kupon, kepada pemegangnya — biasanya secara semesteran. Sebagai contoh, jika Anda membeli obligasi senilai $10.000 dengan suku bunga kupon 4,5% dan jangka waktu 20 tahun, Anda akan menerima $225 setiap enam bulan selama 20 tahun. Setelah obligasi mencapai tanggal jatuh tempo, penerbit akan membayar kembali nilai asli $10.000 kepada Anda.

Penting juga untuk dicatat bahwa harga obligasi sering kali bergerak berlawanan dengan harga saham. Ketika saham berkinerja baik, investor mungkin memindahkan uang mereka keluar dari obligasi, yang menyebabkan harga obligasi turun — dan begitu pula sebaliknya.

Saat Anda berinvestasi dalam obligasi, Anda biasanya membelinya pada nilai nominalnya. Sebagian besar obligasi membayar bunga tetap, yang dikenal sebagai suku bunga kupon, kepada pemegangnya — biasanya secara semesteran. Sebagai contoh, jika Anda membeli obligasi senilai $10.000 dengan suku bunga kupon 4,5% dan jangka waktu 20 tahun, Anda akan menerima $225 setiap enam bulan selama 20 tahun. Setelah obligasi mencapai tanggal jatuh tempo, penerbit akan membayar kembali nilai asli $10.000 kepada Anda.

Penting juga untuk dicatat bahwa harga obligasi sering kali bergerak berlawanan dengan harga saham. Ketika saham berkinerja baik, investor mungkin memindahkan uang mereka keluar dari obligasi, yang menyebabkan harga obligasi turun — dan begitu pula sebaliknya.

Imbal hasil obligasi pemerintah adalah keuntungan atas investasi yang dilakukan. Terdapat empat jenis imbal hasil obligasi pemerintah.

- Imbal hasil saat ini mengukur pendapatan yang Anda peroleh dari obligasi relatif terhadap harga pasarnya saat ini. Ini dihitung dengan membagi suku bunga kupon dengan harga obligasi

- Imbal hasil terhadap jatuh tempo (YTM) adalah tingkat pengembalian internal tahunan yang akan diperoleh investor jika mereka membeli obligasi pada harga saat ini, menahannya hingga tanggal jatuh tempo, serta menerima semua pembayaran kupon dan nilai pari pada saat jatuh tempo obligasi

- Imbal hasil setara obligasi (BEY) dihitung dengan melipatgandakan imbal hasil semesteran. Ini berfungsi untuk tujuan perbandingan dan tidak menyiratkan analisis terperinci tentang total pengembalian obligasi

- Imbal hasil tahunan efektif (EAY) adalah cara untuk merepresentasikan pengembalian aktual dari sebuah obligasi dengan asumsi bahwa pembayaran kupon diinvestasikan kembali pada suku bunga yang sama dengan imbal hasil kupon obligasi tersebut

- Imbal hasil saat ini mengukur pendapatan yang Anda peroleh dari obligasi relatif terhadap harga pasarnya saat ini. Ini dihitung dengan membagi suku bunga kupon dengan harga obligasi

- Imbal hasil terhadap jatuh tempo (YTM) adalah tingkat pengembalian internal tahunan yang akan diperoleh investor jika mereka membeli obligasi pada harga saat ini, menahannya hingga tanggal jatuh tempo, serta menerima semua pembayaran kupon dan nilai pari pada saat jatuh tempo obligasi

- Imbal hasil setara obligasi (BEY) dihitung dengan melipatgandakan imbal hasil semesteran. Ini berfungsi untuk tujuan perbandingan dan tidak menyiratkan analisis terperinci tentang total pengembalian obligasi

- Imbal hasil tahunan efektif (EAY) adalah cara untuk merepresentasikan pengembalian aktual dari sebuah obligasi dengan asumsi bahwa pembayaran kupon diinvestasikan kembali pada suku bunga yang sama dengan imbal hasil kupon obligasi tersebut

Terdapat beberapa cara untuk membeli obligasi pemerintah. Salah satunya adalah melalui platform resmi pemerintah, seperti TreasuryDirect di AS atau Tesouro Direto di Brasil. Anda juga dapat memperdagangkan obligasi secara langsung di TradingView — jelajahi daftar broker kami dan temukan yang sesuai dengan strategi Anda.

Cara lain untuk mengakses obligasi pemerintah adalah melalui ETF pendapatan tetap — reksa dana ini memberi Anda eksposur ke pasar obligasi tanpa mengharuskan Anda membeli obligasi sungguhan, menjadikannya pilihan yang lebih mudah diakses oleh banyak investor.

Selalu menjadi hal yang penting untuk melakukan riset sebelum berinvestasi: manfaatkan Penyaring Obligasi kami untuk menemukan obligasi yang terbaik untuk Anda.

Cara lain untuk mengakses obligasi pemerintah adalah melalui ETF pendapatan tetap — reksa dana ini memberi Anda eksposur ke pasar obligasi tanpa mengharuskan Anda membeli obligasi sungguhan, menjadikannya pilihan yang lebih mudah diakses oleh banyak investor.

Selalu menjadi hal yang penting untuk melakukan riset sebelum berinvestasi: manfaatkan Penyaring Obligasi kami untuk menemukan obligasi yang terbaik untuk Anda.

Negara-negara yang berbeda memiliki kategori dan penamaan tersendiri untuk obligasi pemerintahnya, meskipun sering kali memiliki tujuan yang serupa (pembiayaan jangka pendek, perlindungan inflasi, dll.). Berikut adalah beberapa jenis obligasi yang populer di berbagai negara.

Obligasi pemerintah AS:

- T-bills (jangka pendek), T-notes (jangka menengah), atau T-bonds (jangka panjang)

- TIPS (terlindungi dari inflasi)

- Obligasi Tabungan

- Obligasi daerah)

Obligasi pemerintah Inggris (Gilts):

- Conventional Gilts (membayar bunga tetap)

- Index-linked Gilts (terlindungi dari inflasi)

Obligasi pemerintah Jerman:

- Bunds (jangka panjang)

- Bobls (jangka menengah)

- Bubills (jangka pendek)

Obligasi pemerintah Jepang (JGBs):

- Jangka pendek, menengah, atau panjang

- JGBs terkait inflasi

Anda dapat menemukan obligasi terbaik untuk dibeli dengan Penyaring Obligasi kami.

Obligasi pemerintah AS:

- T-bills (jangka pendek), T-notes (jangka menengah), atau T-bonds (jangka panjang)

- TIPS (terlindungi dari inflasi)

- Obligasi Tabungan

- Obligasi daerah)

Obligasi pemerintah Inggris (Gilts):

- Conventional Gilts (membayar bunga tetap)

- Index-linked Gilts (terlindungi dari inflasi)

Obligasi pemerintah Jerman:

- Bunds (jangka panjang)

- Bobls (jangka menengah)

- Bubills (jangka pendek)

Obligasi pemerintah Jepang (JGBs):

- Jangka pendek, menengah, atau panjang

- JGBs terkait inflasi

Anda dapat menemukan obligasi terbaik untuk dibeli dengan Penyaring Obligasi kami.

Sumber pendapatan utama bagi pemegang obligasi pemerintah berasal dari pembayaran bunga, yang dikenal sebagai kupon. Tingkat kupon merupakan persentase dari nilai nominal obligasi dan biasanya dibayarkan setiap enam bulan dalam dua pembayaran yang sama besar.

Banyak obligasi pemerintah juga dianggap sebagai sekuritas yang likuid, yang berarti investor dapat menjualnya sebelum tanggal jatuh tempo. Obligasi ini diperdagangkan secara aktif di pasar sekunder over-the-counter (OTC) yang besar.

Anda dapat melihat dan membandingkan suku bunga obligasi pemerintah dan imbal hasilnya secara langsung di TradingView — dan menjelajahi ide-ide dan prakiraan obligasi untuk menemukan peluang baru.

Banyak obligasi pemerintah juga dianggap sebagai sekuritas yang likuid, yang berarti investor dapat menjualnya sebelum tanggal jatuh tempo. Obligasi ini diperdagangkan secara aktif di pasar sekunder over-the-counter (OTC) yang besar.

Anda dapat melihat dan membandingkan suku bunga obligasi pemerintah dan imbal hasilnya secara langsung di TradingView — dan menjelajahi ide-ide dan prakiraan obligasi untuk menemukan peluang baru.

Treasury notes (T-notes) adalah surat berharga jangka menengah AS dengan waktu jatuh tempo selama 2, 3, 5, 7, atau 10 tahun. Surat berharga ini membayar suku bunga kupon tetap hingga tanggal jatuh tempo, yang tidak berubah selama masa berlaku surat utang tersebut.

Sebagai contoh, membeli T-note 10 tahun dengan suku bunga kupon 4,625%, maka akan memberikan Anda $2,3125 setiap 6 bulan selama 10 tahun ditambah $100 saat surat utang tersebut jatuh tempo.

Sebagai contoh, membeli T-note 10 tahun dengan suku bunga kupon 4,625%, maka akan memberikan Anda $2,3125 setiap 6 bulan selama 10 tahun ditambah $100 saat surat utang tersebut jatuh tempo.

Treasury bills (T-bills) adalah surat berharga pemerintah jangka pendek dengan jatuh tempo kurang dari satu tahun. Meskipun istilah ini paling umum dikaitkan dengan obligasi AS, banyak negara lain menerbitkan instrumen serupa. Sebagai contoh, T-bills Inggris memiliki periode jatuh tempo 1, 3, 6, atau 12 bulan. T-bills Kanada jatuh tempo dalam 91, 182, atau 364 hari, sementara T-bills AS jatuh tempo pada 4, 6, 8, 13, 17, 26, atau 52 minggu.

Terlepas dari negaranya, struktur umumnya adalah bahwa suku bunga T-bills ditetapkan pada saat lelang dan direpresentasikan sebagai diskon terhadap obligasi. Misalnya, obligasi senilai $100 dibeli seharga $97. Saat obligasi jatuh tempo, pemegang obligasi menebusnya senilai $100.

Periksa suku bunga dan imbal hasil obligasi pemerintah saat ini di TradingView untuk tetap mendapatkan informasi tentang tren pasar.

Terlepas dari negaranya, struktur umumnya adalah bahwa suku bunga T-bills ditetapkan pada saat lelang dan direpresentasikan sebagai diskon terhadap obligasi. Misalnya, obligasi senilai $100 dibeli seharga $97. Saat obligasi jatuh tempo, pemegang obligasi menebusnya senilai $100.

Periksa suku bunga dan imbal hasil obligasi pemerintah saat ini di TradingView untuk tetap mendapatkan informasi tentang tren pasar.

Obligasi tabungan adalah investasi jangka panjang yang berisiko rendah, yang lebih dirancang untuk penabung perorangan daripada investor institusi besar.

Obligasi tabungan AS saat ini hadir dalam dua jenis — obligasi Seri EE dan obligasi Seri I, yang keduanya memiliki waktu jatuh tempo selama 30 tahun. Obligasi ini bukan merupakan surat berharga yang dapat diperjualbelikan, dan suku bunganya diakumulasikan (compounded) setiap enam bulan sehingga nilai obligasi terus meningkat secara reguler.

- Seri EE. Obligasi ini dijamin nilainya akan menjadi dua kali lipat dalam waktu 20 tahun, bahkan jika Departemen Keuangan harus menambah dana untuk mewujudkannya

- Seri I. Obligasi ini dirancang untuk melindungi Anda dari inflasi. Suku bunga gabungannya dihitung dari suku bunga tetap dan tingkat inflasi, sehingga saat data inflasi berubah setiap enam bulan, suku bunganya dapat naik atau turun

Meskipun obligasi ini tidak dapat ditemukan di pasar sekunder, obligasi ini dapat dicairkan lebih awal. Namun, jika ditebus sebelum 5 tahun, Anda akan kehilangan bunga selama 3 bulan.

Obligasi tabungan AS saat ini hadir dalam dua jenis — obligasi Seri EE dan obligasi Seri I, yang keduanya memiliki waktu jatuh tempo selama 30 tahun. Obligasi ini bukan merupakan surat berharga yang dapat diperjualbelikan, dan suku bunganya diakumulasikan (compounded) setiap enam bulan sehingga nilai obligasi terus meningkat secara reguler.

- Seri EE. Obligasi ini dijamin nilainya akan menjadi dua kali lipat dalam waktu 20 tahun, bahkan jika Departemen Keuangan harus menambah dana untuk mewujudkannya

- Seri I. Obligasi ini dirancang untuk melindungi Anda dari inflasi. Suku bunga gabungannya dihitung dari suku bunga tetap dan tingkat inflasi, sehingga saat data inflasi berubah setiap enam bulan, suku bunganya dapat naik atau turun

Meskipun obligasi ini tidak dapat ditemukan di pasar sekunder, obligasi ini dapat dicairkan lebih awal. Namun, jika ditebus sebelum 5 tahun, Anda akan kehilangan bunga selama 3 bulan.

Floating Rate Notes (FRN) adalah surat berharga pemerintah AS berjangka waktu dua tahun yang membayar bunga setiap kuartal. Suku bunganya menyesuaikan dari waktu ke waktu (menjadikannya suku bunga mengambang), berdasarkan dua komponen:

- Tingkat indeks. Suku bunga diskonto tertinggi yang diterima dari lelang T-bill 13 minggu terbaru (diperbarui setiap minggu)

- Spread. Suku bunga tetap yang ditetapkan pada lelang asli FRN tersebut

Bunga terakumulasi setiap hari dan ditambahkan ke nilai pari obligasi. FRN dikenakan pajak federal tetapi bebas dari pajak negara bagian dan lokal.

Gunakan Penyaring Obligasi kami untuk menemukan obligasi yang tepat, dan periksa Aliran Berita untuk selalu mendapatkan update terkini.

- Tingkat indeks. Suku bunga diskonto tertinggi yang diterima dari lelang T-bill 13 minggu terbaru (diperbarui setiap minggu)

- Spread. Suku bunga tetap yang ditetapkan pada lelang asli FRN tersebut

Bunga terakumulasi setiap hari dan ditambahkan ke nilai pari obligasi. FRN dikenakan pajak federal tetapi bebas dari pajak negara bagian dan lokal.

Gunakan Penyaring Obligasi kami untuk menemukan obligasi yang tepat, dan periksa Aliran Berita untuk selalu mendapatkan update terkini.

Pemegang obligasi hanya dapat mencairkan obligasi tabungan yang mereka miliki secara sah dengan memberikan bukti kepada bank lokal atau TreasuryDirect. Obligasi tabungan yang dibeli melalui lelang online apa pun atau dari pihak lain selain TreasuryDirect tidak dapat dicairkan. Selain itu, Anda harus memiliki obligasi tabungan setidaknya selama 1 tahun.

Proses pencairan sedikit berbeda antara obligasi kertas dan elektronik — obligasi kertas harus dicairkan secara penuh, sementara obligasi elektronik dapat dicairkan baik sebagian maupun penuh.

Batas pencairan juga dapat bervariasi tergantung pada bank Anda, namun tidak ada batasan jika menggunakan TreasuryDirect.

Pelajari lebih lanjut tentang jenis pencairan obligasi lainnya di Basis Pengetahuan kami dan temukan lebih banyak peluang di pasar obligasi dengan Penyaring Obligasi kami.

Proses pencairan sedikit berbeda antara obligasi kertas dan elektronik — obligasi kertas harus dicairkan secara penuh, sementara obligasi elektronik dapat dicairkan baik sebagian maupun penuh.

Batas pencairan juga dapat bervariasi tergantung pada bank Anda, namun tidak ada batasan jika menggunakan TreasuryDirect.

Pelajari lebih lanjut tentang jenis pencairan obligasi lainnya di Basis Pengetahuan kami dan temukan lebih banyak peluang di pasar obligasi dengan Penyaring Obligasi kami.

Treasury Inflation Protected Securities (TIPS) adalah investasi Treasury AS berjangka waktu 5, 10, atau 30 tahun yang dirancang untuk melindungi dari inflasi. TIPS membayar bunga dua kali dalam setahun, berdasarkan suku bunga tetap yang ditetapkan saat lelang — bahkan ketika imbal hasil riilnya bernilai negatif.

Pembelian minimum adalah $100, dengan kelipatan $100. Nilai pokok obligasi akan menyesuaikan dengan inflasi: jika harga konsumen naik, nilai obligasi meningkat; jika harga turun, nilainya menurun — namun saat jatuh tempo, Anda tidak akan pernah menerima kurang dari pokok awal.

Bandingkan suku bunga obligasi global dan gunakan Penyaring Obligasi kami untuk menelusuri data lebih lanjut.

Pembelian minimum adalah $100, dengan kelipatan $100. Nilai pokok obligasi akan menyesuaikan dengan inflasi: jika harga konsumen naik, nilai obligasi meningkat; jika harga turun, nilainya menurun — namun saat jatuh tempo, Anda tidak akan pernah menerima kurang dari pokok awal.

Bandingkan suku bunga obligasi global dan gunakan Penyaring Obligasi kami untuk menelusuri data lebih lanjut.

Harga pasar adalah jumlah harga jual obligasi pemerintah di pasar sekunder. Bergantung pada faktor-faktor seperti kondisi ekonomi, peringkat kredit penerbit, dan ketersediaan obligasi lainnya, harga pasar bisa lebih tinggi atau lebih rendah dari nilai nominal obligasi tersebut — yang mengakibatkan obligasi diperdagangkan pada harga premium atau diskon.

Beberapa obligasi bersifat dapat dipasarkan, artinya obligasi tersebut dapat dengan mudah dijual untuk mendapatkan uang tunai, sementara yang lainnya, seperti obligasi tabungan, bersifat tidak dapat dipasarkan. Harga pasar obligasi juga dibentuk oleh sentimen investor dan ekspektasi masa depan.

Telusuri harga dan imbal hasil obligasi dengan Penyaring Obligasi kami, dan ikuti Aliran Berita obligasi pemerintah kami untuk tetap mendapatkan informasi terbaru tentang tren pasar.

Beberapa obligasi bersifat dapat dipasarkan, artinya obligasi tersebut dapat dengan mudah dijual untuk mendapatkan uang tunai, sementara yang lainnya, seperti obligasi tabungan, bersifat tidak dapat dipasarkan. Harga pasar obligasi juga dibentuk oleh sentimen investor dan ekspektasi masa depan.

Telusuri harga dan imbal hasil obligasi dengan Penyaring Obligasi kami, dan ikuti Aliran Berita obligasi pemerintah kami untuk tetap mendapatkan informasi terbaru tentang tren pasar.

Nilai pari (juga dikenal sebagai nilai nominal atau pokok) adalah jumlah yang disetujui pemerintah untuk dibayar kembali saat obligasi mencapai jatuh tempo. Ini merupakan dasar untuk menghitung pembayaran kupon dan memainkan peran kunci dalam menentukan imbal hasil terhadap jatuh tempo — total pengembalian yang diperoleh jika obligasi dipegang hingga mencapai jatuh temponya.

Beberapa obligasi dapat ditebus lebih dari nilai pokok aslinya. Sebagai contoh, U.S. Treasury Inflation-Protected Securities (TIPS) menyesuaikan nilai pokoknya berdasarkan inflasi, sehingga pembayaran akhirnya mungkin lebih tinggi.

Gunakan Heatmap Obligasi untuk membandingkan imbal hasil dan jelajahi pasar lebih jauh dengan Penyaring Obligasi kami.

Beberapa obligasi dapat ditebus lebih dari nilai pokok aslinya. Sebagai contoh, U.S. Treasury Inflation-Protected Securities (TIPS) menyesuaikan nilai pokoknya berdasarkan inflasi, sehingga pembayaran akhirnya mungkin lebih tinggi.

Gunakan Heatmap Obligasi untuk membandingkan imbal hasil dan jelajahi pasar lebih jauh dengan Penyaring Obligasi kami.

Tanggal jatuh tempo adalah waktu di mana penerbit obligasi harus membayar kembali nilai nominal obligasi tersebut. Ini merupakan faktor kunci dalam menentukan harga obligasi.

Obligasi pemerintah biasanya dikelompokkan berdasarkan jangka waktu jatuh temponya:

- Jangka pendek: hingga 5 tahun

- Jangka menengah: 5–10 tahun

- Jangka panjang: 10–30 tahun

Obligasi dengan jatuh tempo yang lebih lama cenderung memiliki risiko yang lebih besar, karena harganya lebih sensitif terhadap perubahan di pasar — terutama ketika obligasi baru diterbitkan dengan persyaratan yang berbeda.

Pantau pergerakan harga dan imbal hasil dalam daftar obligasi pemerintah kami, atau telusuri tren secara visual dengan Heatmap Imbal Hasil Obligasi.

Obligasi pemerintah biasanya dikelompokkan berdasarkan jangka waktu jatuh temponya:

- Jangka pendek: hingga 5 tahun

- Jangka menengah: 5–10 tahun

- Jangka panjang: 10–30 tahun

Obligasi dengan jatuh tempo yang lebih lama cenderung memiliki risiko yang lebih besar, karena harganya lebih sensitif terhadap perubahan di pasar — terutama ketika obligasi baru diterbitkan dengan persyaratan yang berbeda.

Pantau pergerakan harga dan imbal hasil dalam daftar obligasi pemerintah kami, atau telusuri tren secara visual dengan Heatmap Imbal Hasil Obligasi.

Suku bunga kupon adalah bunga tahunan yang dibayarkan oleh penerbit obligasi, dihitung sebagai persentase dari nilai nominal obligasi. Pembayaran biasanya dilakukan pada interval reguler — seperti setiap 3 atau 6 bulan — tergantung pada jenis obligasi, dan berlanjut hingga jatuh tempo.

Beberapa obligasi pemerintah tidak memberikan kupon, artinya obligasi tersebut tidak membayar bunga berkala. Sebaliknya, obligasi ini dijual pada harga diskon dan membayar kembali nilai nominal secara penuh pada saat jatuh tempo — seperti U.S. Treasury bills.

Anda mencari obligasi yang tepat? Gunakan Penyaring Obligasi kami untuk membandingkan pilihan Anda.

Beberapa obligasi pemerintah tidak memberikan kupon, artinya obligasi tersebut tidak membayar bunga berkala. Sebaliknya, obligasi ini dijual pada harga diskon dan membayar kembali nilai nominal secara penuh pada saat jatuh tempo — seperti U.S. Treasury bills.

Anda mencari obligasi yang tepat? Gunakan Penyaring Obligasi kami untuk membandingkan pilihan Anda.

Kurva imbal hasil menunjukkan bagaimana imbal hasil obligasi berubah seiring dengan jatuh tempo yang berbeda. Ini membantu investor melihat bagaimana imbal hasil bervariasi di berbagai durasi, baik jangka pendek, menengah, maupun jangka panjang.

Trader menggunakan kurva imbal hasil untuk mengukur ekspektasi pasar terhadap pertumbuhan ekonomi — bentuk kurva (miring ke atas, datar, atau terbalik) dapat memberi sinyal tren ekonomi di masa depan dan menginformasikan pilihan investasi.

Jelajahi wawasan ini secara langsung di TradingView dengan alat Kurva Imbal Hasil kami dan pelajari lebih dalam tentang analisis pasar obligasi.

Trader menggunakan kurva imbal hasil untuk mengukur ekspektasi pasar terhadap pertumbuhan ekonomi — bentuk kurva (miring ke atas, datar, atau terbalik) dapat memberi sinyal tren ekonomi di masa depan dan menginformasikan pilihan investasi.

Jelajahi wawasan ini secara langsung di TradingView dengan alat Kurva Imbal Hasil kami dan pelajari lebih dalam tentang analisis pasar obligasi.

Kurva Imbal Hasil memvisualisasikan bagaimana imbal hasil obligasi bervariasi di berbagai jatuh tempo — semuanya dalam satu chart. Sumbu horizontal menunjukkan durasi obligasi, sedangkan sumbu vertikal menampilkan imbal hasil.

Di bawah chart, sebuah tabel mencantumkan obligasi dengan berbagai jatuh tempo beserta imbal hasilnya. Anda dapat menambahkan lebih banyak obligasi dan membandingkan tren pada chart yang sama.

Anda juga dapat:

– Beralih antara skala linier dan tenor

– Mengaktifkan mode heatmap untuk tabel

– Hanya menampilkan tenor utama

– Mengambil snapshot chart

Pelajari lebih lanjut dalam panduan lengkap Kurva Imbal Hasil di basis pengetahuan kami.

Di bawah chart, sebuah tabel mencantumkan obligasi dengan berbagai jatuh tempo beserta imbal hasilnya. Anda dapat menambahkan lebih banyak obligasi dan membandingkan tren pada chart yang sama.

Anda juga dapat:

– Beralih antara skala linier dan tenor

– Mengaktifkan mode heatmap untuk tabel

– Hanya menampilkan tenor utama

– Mengambil snapshot chart

Pelajari lebih lanjut dalam panduan lengkap Kurva Imbal Hasil di basis pengetahuan kami.