📊 Analisi Fondamentale

Risultati trimestrali: sopra le attese, con un utile netto in crescita del 9% su base annua, segnale di solida redditività.

Rischiosità del credito: bassa, a conferma della buona qualità del portafoglio prestiti.

Struttura patrimoniale: solida, con CET1 ratio elevato e ampia capacità di distribuzione di capitale.

Politica di remunerazione: yield complessivo vicino al 10% (tra dividendi e buyback), molto competitivo rispetto al settore.

Target fondamentale: potenziale rialzo stimato tra +20% e +25%, con area obiettivo 70–71,5 € per azione.

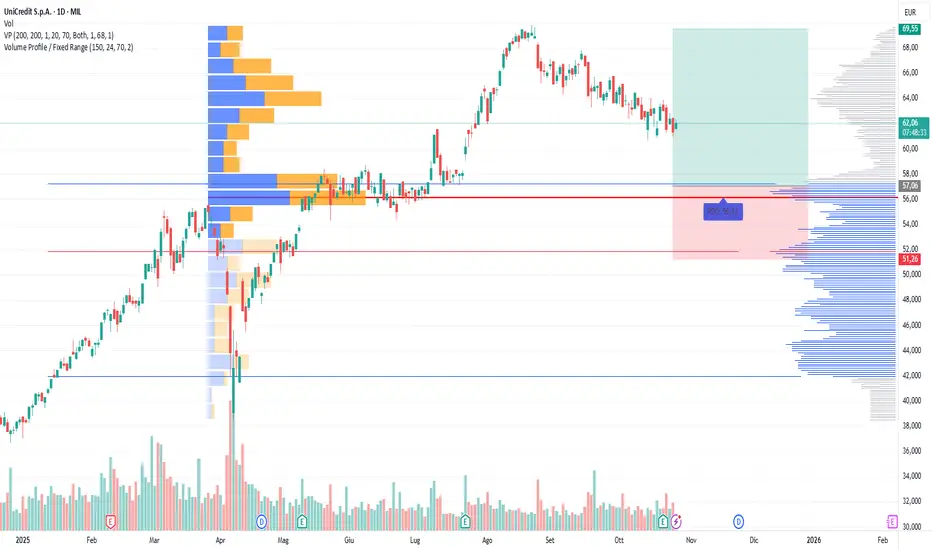

🧭 Analisi Tecnica (grafico giornaliero)

Contesto generale:

Dopo un forte trend rialzista nel primo semestre 2025, il titolo si trova attualmente in un canale discendente di consolidamento. I volumi mostrano una fase di scarico, ma la struttura resta rialzista di fondo.

Volume Profile:

POC (Point of Control): 56,13 € — livello di maggior scambio, possibile area di accumulo strategica.

Supporti principali: 57 € (accumulo), 51,8 € (supporto chiave / stop tecnico).

Resistenze: 65 € (intermedia), 69,55 € (massimo precedente).

Pattern attuale: canale discendente, con possibili prese di profitto fino all’area 57 € prima di una nuova gamba rialzista.

⚙️ Operatività (Setup Trading)

Tipo operazione Livello prezzo (€) Descrizione

Entry (Buy zone) 57,00 € ± 0,5 Area di accumulo vicino al POC, ottimo rapporto rischio/rendimento

Stop Loss 51,82 € Sotto supporto chiave e minimo relativo

Target 1 69,55 € Ritorno ai massimi precedenti

Target 2 (esteso) 71,50 € Target fondamentale e zona di potenziale eccesso rialzista

Yield atteso ~20–25% In linea con il target fondamentale

💡 Sintesi Operativa

UniCredit mostra una combinazione rara di solidità fondamentale e struttura tecnica potenzialmente rialzista.

Un ritorno verso l’area 57 € può rappresentare un ottimo punto d’ingresso per posizioni long di medio periodo, con stop stretto e un target verso i 69–71,5 €.

Finché i prezzi rimangono sopra 51,8 €, la struttura resta positiva.

Risultati trimestrali: sopra le attese, con un utile netto in crescita del 9% su base annua, segnale di solida redditività.

Rischiosità del credito: bassa, a conferma della buona qualità del portafoglio prestiti.

Struttura patrimoniale: solida, con CET1 ratio elevato e ampia capacità di distribuzione di capitale.

Politica di remunerazione: yield complessivo vicino al 10% (tra dividendi e buyback), molto competitivo rispetto al settore.

Target fondamentale: potenziale rialzo stimato tra +20% e +25%, con area obiettivo 70–71,5 € per azione.

🧭 Analisi Tecnica (grafico giornaliero)

Contesto generale:

Dopo un forte trend rialzista nel primo semestre 2025, il titolo si trova attualmente in un canale discendente di consolidamento. I volumi mostrano una fase di scarico, ma la struttura resta rialzista di fondo.

Volume Profile:

POC (Point of Control): 56,13 € — livello di maggior scambio, possibile area di accumulo strategica.

Supporti principali: 57 € (accumulo), 51,8 € (supporto chiave / stop tecnico).

Resistenze: 65 € (intermedia), 69,55 € (massimo precedente).

Pattern attuale: canale discendente, con possibili prese di profitto fino all’area 57 € prima di una nuova gamba rialzista.

⚙️ Operatività (Setup Trading)

Tipo operazione Livello prezzo (€) Descrizione

Entry (Buy zone) 57,00 € ± 0,5 Area di accumulo vicino al POC, ottimo rapporto rischio/rendimento

Stop Loss 51,82 € Sotto supporto chiave e minimo relativo

Target 1 69,55 € Ritorno ai massimi precedenti

Target 2 (esteso) 71,50 € Target fondamentale e zona di potenziale eccesso rialzista

Yield atteso ~20–25% In linea con il target fondamentale

💡 Sintesi Operativa

UniCredit mostra una combinazione rara di solidità fondamentale e struttura tecnica potenzialmente rialzista.

Un ritorno verso l’area 57 € può rappresentare un ottimo punto d’ingresso per posizioni long di medio periodo, con stop stretto e un target verso i 69–71,5 €.

Finché i prezzi rimangono sopra 51,8 €, la struttura resta positiva.

Pernyataan Penyangkalan

Informasi dan publikasi ini tidak dimaksudkan, dan bukan merupakan, saran atau rekomendasi keuangan, investasi, trading, atau jenis lainnya yang diberikan atau didukung oleh TradingView. Baca selengkapnya di Ketentuan Penggunaan.

Pernyataan Penyangkalan

Informasi dan publikasi ini tidak dimaksudkan, dan bukan merupakan, saran atau rekomendasi keuangan, investasi, trading, atau jenis lainnya yang diberikan atau didukung oleh TradingView. Baca selengkapnya di Ketentuan Penggunaan.