🔸 BIAS intraday

• Nadal bearish – wybicie minimum Azji (3316 USD) przez Londyn do 3308 USD potwierdza presję podażową pod 1 H 50-EMA. Cena wraca w okolice 3326 USD.

🔸 Tło makro i płynność 📰

• 10:00 NY – zeznania Powella (Raport półroczny) + indeks Richmond Fed (prog. -9). Wysokie ryzyko gwałtownych knotów w pierwszym kwadransie po publikacji.

• Spadek popytu na bezpieczne aktywa po nocnym newsie o rozejmie Bliskiego Wschodu; złoto -0,7 % d/d.

• COT: trzeci tydzień odbicia netto longów – średnioterminowy popyt, lecz krótkoterminowo miejsce na dalsze czyszczenie stopów.

🔸 Struktura techniczna

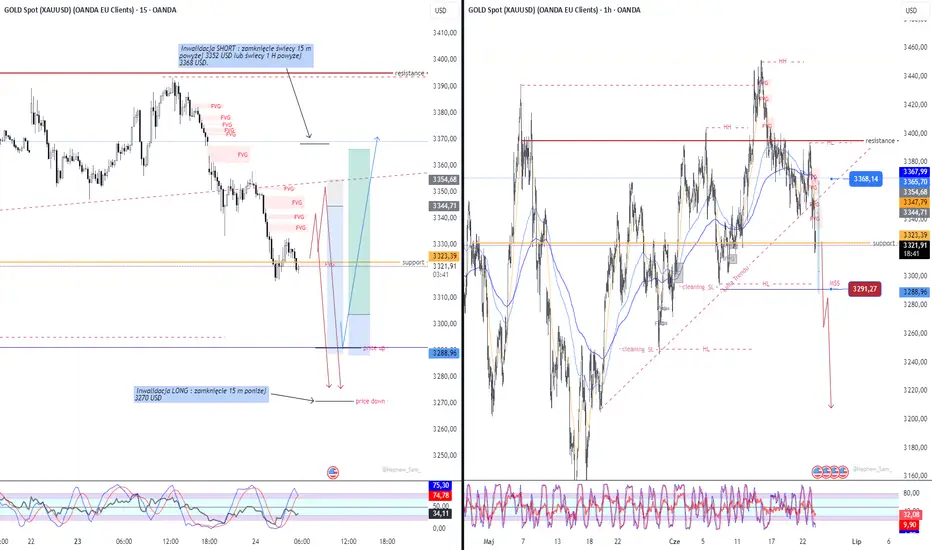

• D1: trend wzrostowy, świeca w rejonie 34-EMA ≈ 3302 USD – pierwsze realne testy od kwietnia.

• 1 H: sekwencja lower-high 3375 → 3368 USD i lower-low 3308 USD aktywna; pod 50-EMA (3356-3368 USD) zalega świeży klaster FVG-supply.

• 15 m: najbliższa podaż 3342-3352 USD (FVG + 21-EMA); popyt 3308-3290 USD (FVG + zeszły POC).

🔸 Scenariusze NY Open 🗽

🔹 Scenariusz SHORT – kontynuacja zniżki

– Wejście: 3342-3352 USD (retretest 15 m FVG).

– Target 1: 3310 USD (London low).

– Target 2: 3290 USD (1 H FVG + POC 23 cze).

– Inwalidacja: zamknięcie świecy 15 m powyżej 3352 USD lub świecy 1 H powyżej 3368 USD.

🔹 Scenariusz LONG – odwrócenie po głębszym flushu

– Warunek wstępny: szybki zrzut w pierwszych 30 min NY do 3290-3275 USD i formacja SFP (stop-run) na 5 m.

– Wejście: 3300 ± 2 USD po wybiciu mikro-HH na M1-M5.

– Target 1: 3330 USD (środek bieżącej zmienności EU-US).

– Target 2: 3356-3368 USD (górny 1 H FVG).

– Inwalidacja: zamknięcie 15 m poniżej 3270 USD.

🔸 Plan zarządzania 🛠️

• Pierwszą decyzję podejmuję po zamknięciu świecy 15 m po 10:15 NY – wtedy rynek zwykle stabilizuje się po danych.

• Unikam „chase” w strefie 3320-3340 USD, gdzie brak świeżej płynności.

🙂

• Nadal bearish – wybicie minimum Azji (3316 USD) przez Londyn do 3308 USD potwierdza presję podażową pod 1 H 50-EMA. Cena wraca w okolice 3326 USD.

🔸 Tło makro i płynność 📰

• 10:00 NY – zeznania Powella (Raport półroczny) + indeks Richmond Fed (prog. -9). Wysokie ryzyko gwałtownych knotów w pierwszym kwadransie po publikacji.

• Spadek popytu na bezpieczne aktywa po nocnym newsie o rozejmie Bliskiego Wschodu; złoto -0,7 % d/d.

• COT: trzeci tydzień odbicia netto longów – średnioterminowy popyt, lecz krótkoterminowo miejsce na dalsze czyszczenie stopów.

🔸 Struktura techniczna

• D1: trend wzrostowy, świeca w rejonie 34-EMA ≈ 3302 USD – pierwsze realne testy od kwietnia.

• 1 H: sekwencja lower-high 3375 → 3368 USD i lower-low 3308 USD aktywna; pod 50-EMA (3356-3368 USD) zalega świeży klaster FVG-supply.

• 15 m: najbliższa podaż 3342-3352 USD (FVG + 21-EMA); popyt 3308-3290 USD (FVG + zeszły POC).

🔸 Scenariusze NY Open 🗽

🔹 Scenariusz SHORT – kontynuacja zniżki

– Wejście: 3342-3352 USD (retretest 15 m FVG).

– Target 1: 3310 USD (London low).

– Target 2: 3290 USD (1 H FVG + POC 23 cze).

– Inwalidacja: zamknięcie świecy 15 m powyżej 3352 USD lub świecy 1 H powyżej 3368 USD.

🔹 Scenariusz LONG – odwrócenie po głębszym flushu

– Warunek wstępny: szybki zrzut w pierwszych 30 min NY do 3290-3275 USD i formacja SFP (stop-run) na 5 m.

– Wejście: 3300 ± 2 USD po wybiciu mikro-HH na M1-M5.

– Target 1: 3330 USD (środek bieżącej zmienności EU-US).

– Target 2: 3356-3368 USD (górny 1 H FVG).

– Inwalidacja: zamknięcie 15 m poniżej 3270 USD.

🔸 Plan zarządzania 🛠️

• Pierwszą decyzję podejmuję po zamknięciu świecy 15 m po 10:15 NY – wtedy rynek zwykle stabilizuje się po danych.

• Unikam „chase” w strefie 3320-3340 USD, gdzie brak świeżej płynności.

🙂

Publikasi terkait

Pernyataan Penyangkalan

Informasi dan publikasi ini tidak dimaksudkan, dan bukan merupakan, saran atau rekomendasi keuangan, investasi, trading, atau jenis lainnya yang diberikan atau didukung oleh TradingView. Baca selengkapnya di Ketentuan Penggunaan.

Publikasi terkait

Pernyataan Penyangkalan

Informasi dan publikasi ini tidak dimaksudkan, dan bukan merupakan, saran atau rekomendasi keuangan, investasi, trading, atau jenis lainnya yang diberikan atau didukung oleh TradingView. Baca selengkapnya di Ketentuan Penggunaan.